KYC‑Check für Firmenkunden: Unternehmensdaten als Compliance‑Hebel

Was bedeutet KYC‑Check bei Firmenkunden?

Ein KYC‑Check („Know Your Customer“) ist eine strukturierte und prüfbare Untersuchung eines Unternehmens im Rahmen von Geschäftsbeziehungen. Ziel ist es, Identität, Struktur, Risiken und regulatorische Compliance vollständig zu erfassen.

Ein professioneller KYC‑Check ist die Grundlage für:

-

Die Entscheidung über Aufnahme oder Fortführung einer Geschäftsbeziehung

-

Eine verlässliche Risikoeinstufung

-

Die laufende Überwachung (pKYC / Monitoring)

Welche Unternehmensdaten sind für KYC essenziell?

Für einen belastbaren KYC‑Check müssen Institute folgende Daten zwingend erfassen:

-

Rechtsform, Sitz & Handelsregisternummer

-

UBO‑Struktur (wirtschaftlich Berechtigte)

-

Geschäftsführung, Prokura & Führungsorgane

-

Insolvenzen, Strukturveränderungen & Risikofaktoren

-

Dokumentationsnachweise gemäß GwG, BaFin & EU‑AML‑Verordnung

Verlässliche Daten stammen vorzugsweise aus amtlichen Registern wie:

-

Handelsregister

-

Unternehmensregister

-

Transparenzregister

-

Insolvenz‑ und Unternehmensbekanntmachungen

Moderne KYC‑Datenplattformen bündeln diese Quellen, strukturieren sie und machen sie direkt prozessfähig.

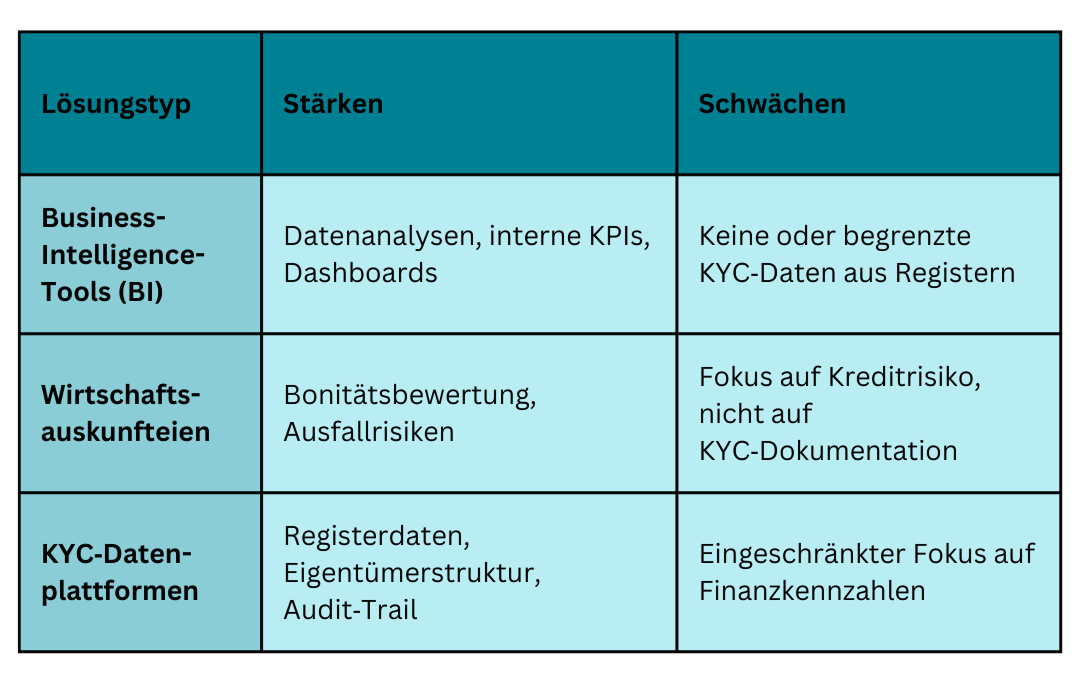

Business Intelligence vs. Wirtschaftsauskunft vs. KYC‑Datenplattform

- Business-Intelligence-(BI)-Tools, z. B. Power BI oder Tableau, eignen sich hervorragend zur Auswertung interner Daten und KPIs.

- Wirtschaftsauskunfteien liefern wertvolle Bonitätsinformationen.

- Für eine rechtskonforme KYC-Dokumentation auf Basis von Registerdaten braucht es jedoch spezialisierte KYC‑Datenplattformen wie Company.info.

Möchten Sie sehen, wie Company.info Ihre KYC‑Prüfungen konkret unterstützt?

KYC‑Check: Checkliste für Banken & FinTechs

Ein vollständiger KYC‑Check beantwortet mindestens diese Fragen:

✔️ Existiert das Unternehmen tatsächlich?

– Sitz, Registernummer, aktueller Status

✔️ Wer steht dahinter?

– UBO, Gesellschafter:innen, Beteiligungen

✔️ Wer trifft Entscheidungen?

– Geschäftsführung, Prokurist:innen

✔️ Welche Risiken bestehen?

– Insolvenzen, Strukturveränderungen, Warnindikatoren

✔️ Welche regulatorischen Pflichten greifen?

– Geschäftsmodell, Beteiligtenstruktur

Je eindeutiger diese Antworten dokumentiert sind, desto belastbarer ist Ihre KYC‑Entscheidung.

KYC‑Prozess: Mit vs. ohne Datenplattform

Ohne Datenplattform

-

Mehrfache manuelle Register‑Recherchen

-

UBO‑Ermittlung per Copy‑Paste

-

Excel‑Listen statt strukturierte Daten

-

Inkonsistente Audit‑Trails

Effekt: Hoher Zeitaufwand, viele Medienbrüche, erhöhte Fehleranfälligkeit.

Mit KYC‑Datenplattform

-

Automatisierter Register‑Abgleich (API/Portal)

-

Visualisierte UBO‑Strukturen

-

Vollständige auditfeste KYC‑Reports

-

Nachvollziehbare Datenquelle mit Zeitstempeln

Ergebnis: Typische Zeitersparnis pro Fall: 30–90 Minuten – bei besserer Qualität und Audit‑Nachweis.

Wie KYC‑Datenplattformen Onboarding beschleunigen

Automatisierte Identifikation & Abgleich

- Automatischer Abgleich mit offiziellen Registern

- Aktuelle, qualitätsgesicherte Firmendaten für KYC-Prüfungen

Transparente UBO‑Ermittlung

- Tiefgehende Beteiligungs‑ und Strukturauflösung

- Visualisierte Eigentümerkette bis zum wirtschaftlich Berechtigten (UBO)

Integrierte Risikoeinschätzung

- Verbindung von Stammdaten & relevanten Risikoindikatoren

- Unterstützung bei der risikobasierten KYC-Bewertung

Auditfeste Dokumentation

- Einheitliche, exportierbare KYC‑Reports

- Nachweis aller im System genutzten Quellen & Datenabfragen

Warum Datenqualität im KYC immer

wichtiger wird

Compliance‑Teams geben heute einen großen Teil ihrer Zeit für manuelle Datenrecherche aus.

Aufsichtsbehörden kritisieren häufig fehlende UBO‑Dokumentation. Mit der neuen EU‑AML‑Verordnung steigen die Anforderungen an digitale, nachvollziehbare KYC‑Prozesse weiter.

Fazit: Ohne belastbare Datenbasis wird KYC zum dauerhaften Engpass – unabhängig von Prozessdesign oder Technologie.

Wie Company.info KYC‑Teams

konkret unterstützt

Company.info ist eine KYC‑Datenplattform für Unternehmensinformationen – mit Fokus auf:

-

Strukturierte Unternehmensprofile

-

UBO‑Ermittlung & Visualisierung

-

Auditfeste, registerbasierte KYC‑Reports

-

API‑Anbindung für bestehende Systeme

Das Ergebnis: Ihre bestehenden Prozesse werden schneller, robuster und skalierbarer – ohne Workflow‑Neuerfindung.

FAQ: Häufig gestellte Fragen zu KYC‑Unternehmensdaten

Was unterscheidet KYC‑ von Bonitätsdaten?

KYC‑Daten erfassen rechtliche & strukturelle Identifikation. Bonitätsdaten bewerten wirtschaftliche Risiken.

Welche Datenquellen gelten als vertrauenswürdig?

Vor allem: Handels‑, Unternehmens‑ und Transparenzregister sowie Insolvenzbekanntmachungen.

Für wen lohnt sich eine KYC‑Datenplattform?

Insbesondere für Institute mit hohem Firmenkundenvolumen, komplexen Strukturen und strengen regulatorischen Auflagen.

Welche Rolle spielt die API‑Anbindung?

Automatisierter Datenfluss in digitale Onboarding‑, Compliance‑ und CRM‑Systeme.

Fazit: Unternehmensdaten sind der Schlüssel zum KYC‑Erfolg

Banken & FinTechs, die auf qualitativ hochwertige, strukturierte und auditfeste Unternehmensdaten setzen, verbessern ihre KYC‑Prüfungen messbar: schneller, effizienter und regulatorisch sicherer.

Company.info liefert diese Datenbasis – damit KYC‑Entscheidungen in Minuten, nicht in Tagen getroffen werden können.

Möchten Sie sehen, wie Company.info Ihre KYC‑Prüfungen konkret unterstützt?